在当今复杂多变的经济环境中,财富管理成为了实现资产有效配置的关键途径。

财富管理的核心目标是根据个人或家庭的财务状况、风险承受能力、投资目标和时间跨度等因素,制定出合理的资产配置方案,以实现资产的保值增值。要实现资产的有效配置,首先需要对资产进行分类。常见的资产类别包括现金、债券、股票、房地产、黄金等。不同的资产类别在风险和收益特征上存在差异,通过合理组合这些资产,可以在一定程度上降低风险,提高整体收益。

例如,一个较为平衡的资产配置可能是将一部分资金投入低风险的债券,以获取稳定的利息收入;另一部分资金投入股票市场,追求较高的资本增值;同时,还可以配置一定比例的房地产,以抵御通货膨胀的影响。

然而,资产配置并非一帆风顺,面临着诸多挑战。

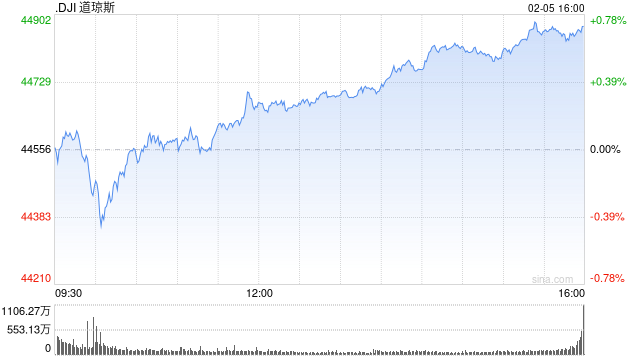

市场的不确定性是首要挑战。经济形势的变化、政策调整、行业兴衰等因素都会对资产价格产生影响。例如,突发的全球经济危机可能导致股票市场大幅下跌,债券违约风险增加,房地产市场停滞等。

个人的风险承受能力评估不准确也是常见问题。有些人可能在投资初期高估了自己的风险承受能力,导致在市场波动时出现恐慌情绪,做出不理性的投资决策。

信息不对称也会影响资产配置的效果。投资者往往难以获取全面、准确、及时的市场信息,这可能导致投资决策的失误。

为了应对这些挑战,投资者需要不断学习和提升自己的金融知识,保持冷静和理性,不被短期市场波动所左右。同时,可以借助专业的财富管理机构和顾问的力量,他们拥有更丰富的经验和资源,能够提供更科学合理的资产配置建议。

下面是一个简单的资产配置示例表格:

资产类别 投资比例 预期收益 风险水平 现金 10% 低 低 债券 30% 中等 中等 股票 40% 高 高 房地产 20% 中等 中等需要注意的是,以上表格仅为示例,实际的资产配置应根据个人具体情况进行调整。

发表评论