重要信息点评

1、美国1月ISM非制造业PMI由前值54降至52.8,低于预期的54.3,新订单指标降至7个月低点。美国1月标普全球服务业PMI终值为52.9,创2024年4月份以来新低。

2、美国邮政局(USPS)公告,2月5日起继续接收来自中国内地和中国香港的入境包裹。该局此前宣布,从2月4日起暂停接收从中国内地和中国香港寄出的包裹。

3、美国1月非农就业人数增加14.3万人,为三个月最低水平,预期为17万人,去年12月和11月合计上修10万人。1月失业率为4%,预期为持平于4.1%。1月平均时薪环比增长0.5%,同比增长4.1%,均高于预期和前值。另外,截止2024年3月的12个月数据大幅下修58.9万人,为2009年以来最大下调幅度。

4、国家统计局2月9日发布了2025年1月份全国CPI(居民消费价格指数)和PPI(工业生产者出厂价格指数)数据。其中,CPI同比上涨0.5%,预期涨0.5%,前值涨0.1%;PPI同比下降2.3%,预期降2.1%,前值降2.3%。

5、证监会发布《关于资本市场做好金融“五篇大文章”的实施意见》,提出八方面共18条政策措施,推动要素资源向科技创新、先进制造、绿色低碳、普惠民生等重大战略、重点领域、薄弱环节集聚。《实施意见》提出,支持优质未盈利科技型企业上市,完善科技型企业信息披露规则,适时扩大发行承销制度试点适用范围,优化并购重组估值、支付工具等机制安排,发展多元股权融资和多层次债券市场。

市场影响因素

数据来源:Wind,中加基金;截至2025年2月7日。

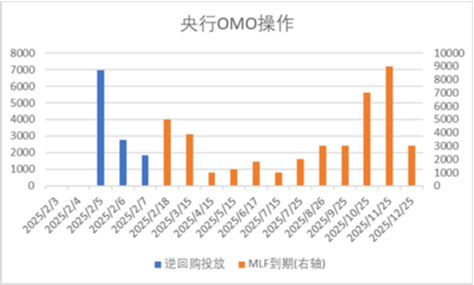

上周央行OMO投放11562亿,同时到期21775亿,共计净回笼10213亿。此外,2月MLF到期量为5000亿。

数据来源:Wind,中加基金;截至2025年2月7日。

生产数据方面,上周高炉开工率持平,同时水泥沥青开工有所回落。

数据来源:Wind,中加基金;截至2025年2月7日。

地产数据方面,土拍面积回落背景下溢价率大幅回升,同时商品房成交面积回落,二手房价格回升,地产数据表现一般。

数据来源:Wind,中加基金;截至2025年2月7日。

汽车销量方面,24年12月汽车批发及零售销量同比增速分别为9.58%及11.05%,汽车销量数据延续回升。

数据来源:Wind,中加基金;截至22025年2月7日。

进出口数据方面,上周出口运价继续向下,同时韩国1月出口数据有所回落。

数据来源:Wind,中加基金;截至2025年2月7日。

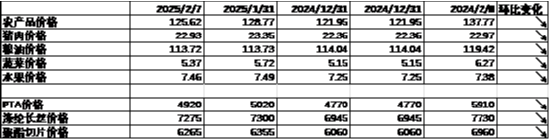

价格数据方面,价格上周有所回落。其中,蔬菜水果价格有所下行,同时猪肉价格降至22.93元。纤维方面价格有所下行。此前猪肉价格在春节假期后开始走弱。

数据来源:Wind,中加基金;截至2025年2月7日。

PPI影响因素方面,工业品指数上周有所上行,其中铜价、铝价、钢材价格、沥青价格及MDI价格有所回升,油价及水泥价格则有所回落。

数据来源:Wind,中加基金;截至2025年2月7日;期货涨跌幅以结算价作为计算标准。

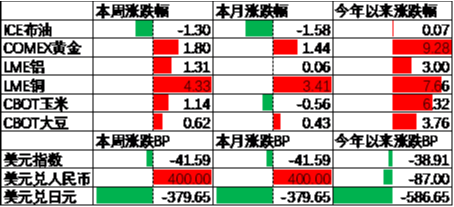

期货价格方面,上周各类期货价格大体回升,其中石油跌幅最大,伦铜涨幅最大。ICE布油收于74.69美元,跌1.30%,COMEX黄金收于2886.1美元,涨1.80%。

上周美元指数下行41.59BP,服务业PMI及非农就业数据低于预期使得美元走弱。在此背景下人民币上周贬值400个基点,日元升值379.65个基点。

市场回顾

一、基金市场

数据来源:Wind,中加基金;截至2025年2月7日。

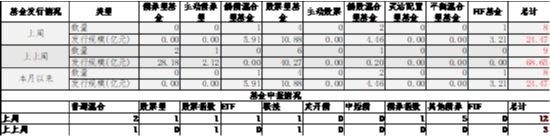

基金申报与发行方面,上周共计申报基金12支,其中普通混合型基金2支,债券类基金(6支)多于股票类基金(4支),FOF基金申报0支。发行一边,上周基金共计发行24.47亿,其中股票型基金发行规模有所回落。

二、股票市场

数据来源:Wind,中加基金;截至2025年2月7日。

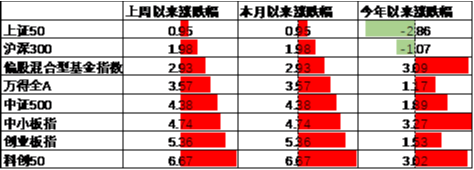

A股表现来看,上周主要板块有所上行,其中科创50涨6.67%,涨幅最大;上证50涨0.95%,涨幅最小。春节期间国内AI取得突破性进展,在此背景下A股有所上行。偏股基金指数涨2.93%。

数据来源:Wind,中加基金;截至2025年2月7日。

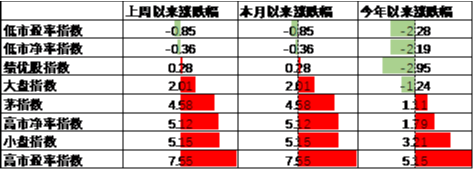

A股各风格指数中,低PE指数跌0.85%,表现最差;高PE指数涨7.55%,表现最好。市场风格小盘成长占优。

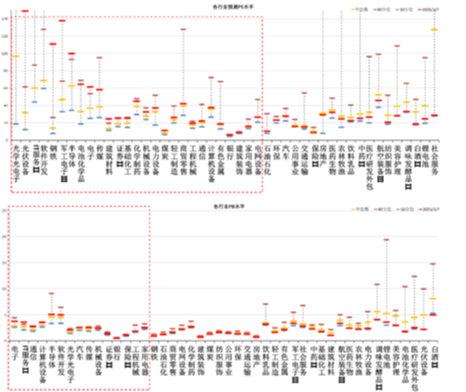

数据来源:Wind,中加基金,行业分类为申万一级.时间截至2025年2月7日。

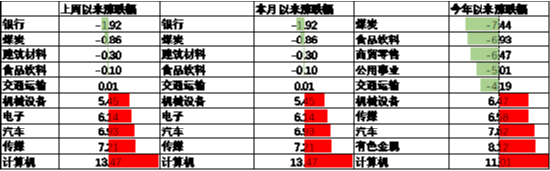

行业方面,上周31个申万一级行业中27个上涨,4个下跌。其中,国内AI大模型取得突破性进展背景下TMT行业表现较好,其中计算机、传媒及电子行业分别涨13.47%、7.21%及6.14%,涨幅居前。另一方面,红利风格则相对表现较差,银行及煤炭跌1.92%及0.86%,跌幅最大。

数据来源:Wind,中加基金;截至2025年2月7日。

港股方面,恒生指数涨4.49%,恒生科技指数涨9.03%。美元走弱叠加国内风险偏好回升背景下港股有所上行。

数据来源:Wind,中加基金;截至2025年2月7日。

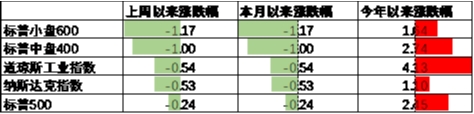

美股方面,上周有所回落,其中,小盘600指数跌1.17%,表现最差;标普500指数跌0.24%,表现最好。美国就业及经济数据走弱,在此背景下美股有所下行。需要注意的是,随着美国政策再次通过关税手段进行新一轮贸易战,全球经济均会面临一定影响,关注美国高利率背景下能否实现经济软着陆。

数据来源:Wind,中加基金;截至2025年2月7日。

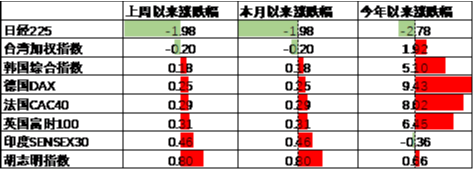

其他海外市场方面,日本市场跌1.98%,表现最差;越南市场涨0.80%,表现最好。新兴市场较发达市场表现占优。

二、债券市场

数据来源:Wind,中加基金;截至2025年2月7日。

上周货币市场利率大幅上行,D一月均值升至1.98,资金面较此前大幅收紧。

数据来源:Wind,中加基金,时间截至2025年2月7日。

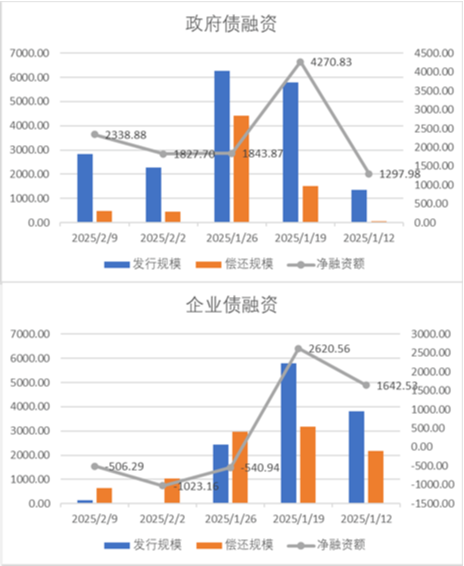

债券融资方面,上周政府债净融资额2338.88亿,维持大额净发行;企业债净融资额-506.29亿,较此前有所回升。上周债券净发行量继续上行。

数据来源:Wind,中加基金,时间截至2025年2月7日;分位数为过去5年分位数。

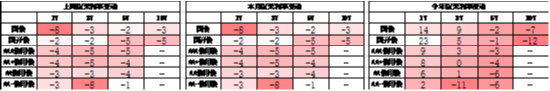

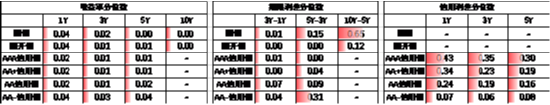

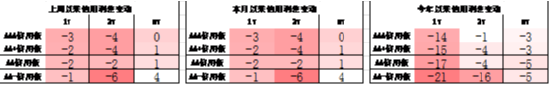

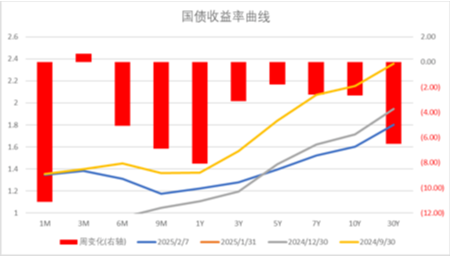

债券市场方面,上周主要债券中,信用债大体下行,其中3YAA-下行8BP,下行幅度最大。同时利率债短端下行大于长端,其中1Y国债下行8BP,下行幅度最大。国内通胀数据显示经济维持偏弱,在此背景下债券利率有所下行。往后看,随着政策出现了一定程度的转向,市场开始定价经济复苏,后续债市走势仍取决于政策实际效果。

数据来源:Wind,中加基金;截至2025年2月7日;分位数为过去5年分位数。

期限利差方面,上周利差大体收窄,30年国债利率降至1.80,大部分券种期限利差维持较低分位数区间。

数据来源:Wind,中加基金,截至2025年2月7日;信用利差为信用债与相同期限国开债之间的利差;分位数为过去5年分位数。

信用利差方面,上周信用债下行幅度更大使得利差收窄。历史来看,大部分信用债利差分位数进入中性偏低区间。

数据来源:Wind,中加基金;截至2025年2月7日。

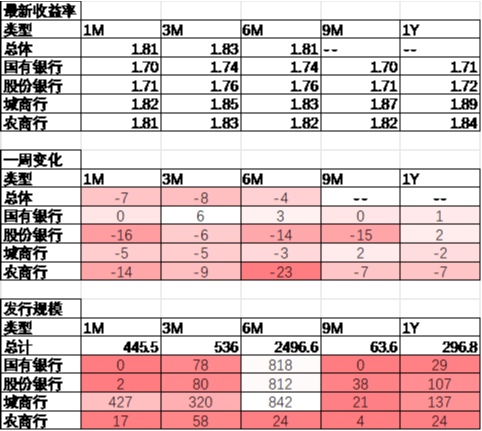

同业存单方面,上周发行利率有所下行,其中发行规模最多的6M城商行下行3BP,为1.83%;6M国有银行上行3BP,为1.74%。

数据来源:Wind,中加基金;截至2025年2月7日。

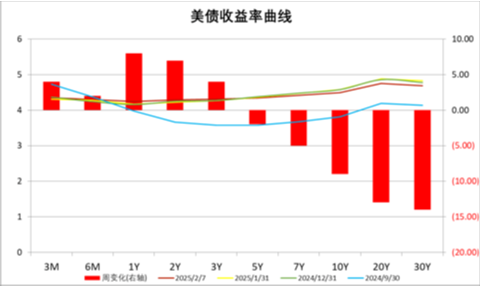

美债方面,上周利率短端上行长端下行,其中30Y下行14BP,下行幅度最大;1Y上行8BP,上行幅度最大。一方面美国服务业PMI及新增非农就业数据低于预期带动长端下行,同时美联储官员发表鹰派言论带动短端上行。同时,随着美联储正式开启降息,后续关注国际政治环境扰动下美国经济能否平稳落地。

资产配置观点

国内通胀维持偏弱,美国非农就业回落

上周,国内公布1月通胀数据,其中CPI同比涨0.5%,符合市场预期;同时PPI同比降2.3%,低于市场预期,通胀数据整体仍处在相对偏弱位置,显示宏观基本面尚未明显好转。往后看,虽然近期中美贸易摩擦使得市场担心货币政策受到一定制约,但中长期维度来看货币政策仍会进一步发力仍然确定性较强,并有望带动居民信心回升及经济企稳。不过这一过程需要一定时间,期间宏观数据仍会面临一定波动。海外方面,美国服务业PMI及非农就业人数均出现了一定幅度的走弱,但同时失业率也出现了回落,背后原因可能与特朗普上任后收紧移民政策有关,后续关注美国经济能否平稳落地。降息预期方面,由于就业人数回落,市场降息预期有所增加。目前市场中性预期25年5月或6月继续进行降息,全年降息幅度为37BP,较此前增加5BP。

数据来源:Wind,中加基金;截至2025年2月7日。

股票市场观点

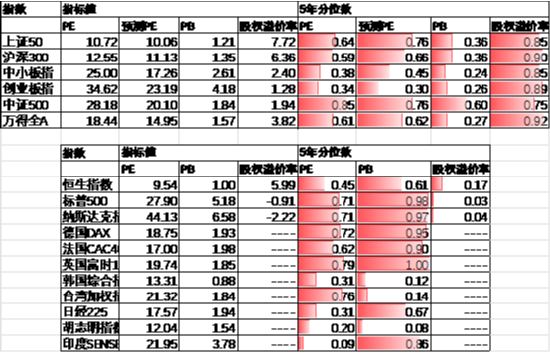

五年分位数角度,目前A股估值处于偏低水平。

近期万得全A预测PE14.95倍,处于62%分位水平,股权溢价率3.82%,处于92%分位水平。市场估值分位数位于偏低区间。

数据来源:Wind,中加基金;截至2025年2月7日。

分行业看,预测PE约半数行业高于过去5年估值中位数,PB方面约四分之一行业高于过去5年估值中位数,电子、计算机、军工估值相对较高。

数据来源:Wind,中加基金;截至2025年2月7日;分位数为过去5年。

往后看,随着市场开始观测政策落地的实际效果,配置方向上关注:

1、以旧换新、设备更新等政策发力的家电、汽车等方向。

2、国内大模型取得较大突破利好的计算机、通信、电子及传媒板块。

债券市场观点

数据来源:Wind,中加基金;截至2025年2月7日。

中短期看,由于此前货币宽松预期较为一致,因此债市可能仍将面临一定波动,建议阶段性以防守为主。拉长周期来看,虽然对于利率下行的终点判断难度较大,但不论是居民端风险偏好下行带来的配置压力还是政府加杠杆需要的货币政策支持都会带动利率趋势性下行,在此背景下一方面可以逢低进行加仓,同时也可以关注长端利率、信用债、转债等波动率更高的品种。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

发表评论